|

Все о приватизации и ЧИФах

|

|

| Shedrin | Дата: Воскресенье, 23.10.2011, 13:59 | Сообщение # 1 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

| №1

Понятие приватизации государственных и муниципальных предприятий дается в законе РФ от 3 июля 1991 г. N 1531-I "О приватизации государственных и муниципальных предприятий в Российской Федерации" (ныне не действующем).

Приватизация государственных и муниципальных предприятий - приобретение гражданами, акционерными обществами (товариществами) у государства и местных Советов народных депутатов в частную собственность предприятий, цехов, производств, участков, иных подразделений этих предприятий, выделяемых в самостоятельные предприятия; оборудования, зданий, сооружений, лицензий, патентов и других материальных и нематериальных активов предприятий (действующих и ликвидированных по решению органов, правомочных принимать такие решения от имени собственника); долей (паев, акций) государства и местных Советов народных депутатов в капитале акционерных обществ (товариществ); принадлежащих приватизируемым предприятиям долей (паев, акций) в капитале иных акционерных обществ (товариществ), а также совместных предприятий, коммерческих банков, ассоциаций, концернов, союзов и других объединений предприятий.

Термин "приватизация" родился в недрах команды Явлинского при подготовке документов к программе "500 дней". Именно Явлинский и его коллеги впервые в истории СССР и России системно и логично определили задачи приватизации, схему управления этим процессом, а также основные сроки. Представления о механизме приватизации сводились к жёсткому "московскому" управлению, к единой общесоюзной (общероссийской) схеме продажи государственной собственности советским и иностранным гражданам. Команда Явлинского в тот период разработала полный набор документов и положений о необходимых для приватизации рыночных структурах - биржах, аукционах, фондах, конкурсах, комиссиях и т.п. Этот набор документов стал классическим и использован во многих республиках бывшего СССР. В общем, период Явлинского в приватизации можно свести к формуле "управляемая распродажа за деньги государственной собственности любому покупателю без специфичных запретов и льгот; единообразие подходов для всей территории России; аккумулирование полученных средств в федеральном бюджете".

Используя добротную документальную подготовку процесса приватизации, председатель Государственного комитета РСФСР по управлению государственным имуществом Малей в короткий срок смог убедить Б.Н.Ельцина в ошибочности схемы "торговой приватизации" в связи с неплатёжеспособностью населения России и необходимости проведения "народной приватизации". Предполагалось, что "народная приватизация" коснётся 70% основных промышленных и сельскохозяйственных фондов. При этом всё население России должно было получить безвозмездно в свои руки государственное имущество оценочной стоимостью 2200 млрд. руб. Каждый гражданин России должен был получить свою долю размером 14 тысяч условных балансовых рублей. Основной идеей этого механизма приватизации являлось наделение граждан приватизационным именным чеком, покупательная способность которого не подвержена инфляции и только возрастает по мере выявления рыночной стоимости приватизационного государственного имущества. Каждый владелец чека мог купить на него или непосредственно акции приватизируемого объекта, или акции инвестиционного фонда приватизации. Не допускалось вовлечения именных чеков в продажу.

Важной особенностью данного метода приватизации являлась обязательная рыночная переоценка стоимости акционированных предприятий (сертификация) с помощью ведущих аудиторских фирм и банков западного мира.

Итак, "малеевский" период приватизации предполагал безвозмездное первоначальное распределение 70% госимущества (без стоимости земли) среди 150 млн. граждан России; выдачу каждому гражданину на руки приватизационного именного чека на 14.000 условных балансовых рублей, проведение акционирования приватизируемых предприятий и продажу акций населению за чеки; организацию рынка акций и их продажу за деньги на фондовых биржах после рыночной переоценки приватизируемых предприятий. С учётом инфляционного рыночного курса рубля в 1993 году каждый участник приватизации распорядился бы примерно 2.800.000 - 3.000.000 руб. (при продаже своих акций по номиналу на бирже). Предполагалось, что 40% граждан России сразу продадут свои акции, что приведёт в целом к "выбросу" на потребительский рынок около 18 трлн. руб. Остальная часть акционеров удовольствуется дивидендами (до 10% в год), что добавит ещё около 270 млрд. При трёхлетнем периоде "вброса" приватизационных денег на потребительский рынок их годовое поступление не превысило бы 6-7 трлн. руб. Если судить по реалиям этого года, когда только дефицит бюджета пришлось утвердить в размере более 20 трлн. руб., плата за исчерпывающую, последовательную приватизацию была бы невелика и, главное, не понадобился бы тотальный и оскорбительный обман российского народа.

В яростную борьбу против "малеевской" схемы приватизации бросились "истинные" рыночники в Верховном Совете РСФСР: П.С.Филиппов, С.Н.Красавченко, В.Ф.Шумейко. Они добились сначала принятия закона РСФСР, бесконечно уменьшающего долю каждого гражданина России, затем поддержали меры, реализующие комбинированную схему приватизации, - продажа части госсобственности на аукционах при оплате акций рублёвыми ваучерами. На этом закончился "малеевский" период приватизации (как и карьера председателя ГКИ РСФСР) и начался третий, "чубайсовский" период.

Как следует из официальных документов СМ РСФСР 1991 года, Чубайс получил "на руки" сформированный ГКИ РСФСР, 88 региональных комитетов по управлению госимуществом, министерский кабинет в личное пользование, проект первой Государственной программы приватизации, основанной на добротных проектах подзаконных актов, подготовленных в своё время командой Явлинского и только оформленных в установленном порядке "командой Малея".

Итак, третий, "чубайсовский" период приватизации в России стартовал на всём готовом с января 1992 года. Стартовал и двинулся в сеть губительных для общества ошибок и нелепостей. Что же достигнуто? Вместо большой прибыли бюджета от приватизации (по Явлинскому) затрачены огромные бюджетные средства на содержание непрерывно увеличивающегося аппарата ГКИ РФ. Сделан даже долларовый заём для оплаты услуг многочисленных иностранных советников Чубайса. Можно смело сказать, что опора Чубайса на западный опыт приватизации оказалась ошибочной, привела к потере темпа и смысла приватизации, к подрыву реформ Б.Н.Ельцина, т.к. данный опыт не опирался на особенности российского законодательства. В результате "ваучеризации" экономика России получила инфляционный "допинг" в объёме 1500 млрд. пустых рублей. По всей стране прокатилась волна спекуляций ничем не обеспеченными ваучерами. Вместо нормального рынка ценных бумаг в России был создан рынок "бумажных ваучеров".

В России, в отличие от восточноевропейских стран, имевших на первоначальном этапе общественно поддержанные программы системной трансформации, реформаторы сознательно дистанцировались от общества по концептуальным, программным вопросам и осуществляли необходимые "шоковые" меры под прямую ответственность Президента страны. В короткий срок были созданы законодательные и нормативные основы ваучерной приватизации на период 1992-1994 гг., прописаны ее конкретные формы и методы, варианты льгот для всех категорий акционеров, коллективных и индивидуальных собственников.

Вместе с тем четкой субординации целей приватизации в этот период легально не существовало. Сложная социально-политическая обстановка не позволяла открыто выдвигать заведомо конфликтные цели. Поэтому на первом этапе приватизации предлагавшиеся обществу целевые установки имели откровенно демагогический характер и были по существу оторваны от действительно проводившихся мер (уход государства из управления реальным сектором и отделение предприятий от госбюджета). Население, приняв популистские лозунги типа "вернуть народу собственность" и сделать всех трудящихся "настоящими собственниками", в основном поддержало ваучерную приватизацию. В результате удалось быстро и без социальных взрывов осуществить первичный передел государственного имущества и первоначальное закрепление прав собственности. Энергичная пропагандистская кампания, многочисленные шумные ваучерные аукционы успешно отвлекли общественное мнение от оппонентов проводившейся концепции первичного передела госсобственности и практически нейтрализовали альтернативные предложения по приватизации.

У российской ваучерной модели были свои, присущие только ей особенности: во-первых, ваучер был неименным, а значит его можно было свободно купить и продать, во-вторых, на нем стоял денежный номинал, рассчитанный по балансовой стоимости фондов на 1.07.1992 г. Это позволило без особых трудностей и в короткие сроки консолидировать крупные пакеты ваучеров, свободно их продавать и покупать, в том числе и на бирже, используя затем уже для покупки акций на чековых аукционах. Формировались институциональные инвесторы, сразу воспользовавшиеся возможностью масштабных ваучерных вложений (нередко на средства "теневых" инвесторов).

Позволив быстро провести первичное закрепление прав собственности, российская модель ваучерной приватизации генерировала, пожалуй, самую болезненную экономическую проблему, не решенную до сих пор — неплатежи. В условиях гиперинфляции первых лет реформы номинал ваучера не позволял индексировать основные средства, т.к. капитал акционирующихся предприятий, как и ваучер, рассчитывался по балансовой стоимости на 1.07.1992. Ваучер, таким образом, "запер" стоимостную оценку средств предприятий, и они стремительно обесценились. Именно тогда менеджмент настойчиво выдвигал требования проиндексировать основные и обортные средства и даже сам номинал ваучера. Понятно, что эти требования были проигнорированы, ведь переоценка разрушила бы всю задуманную конструкцию. Первая переоценка основных средств была проведена уже в самом конце ваучерного этапа. Таким образом, не только жесткая денежная политика сама по себе (как считал в большинстве своем менеджмент), но и беспрецедентная по масштабам недооцененность капитала вызвала обвальную демонетизацию экономики, всеобщую нехватку денег на возобновление производственного цикла, т.е. неплатежи. Вот тогда-то российский менеджмент усвоил свой первый урок: стало возможно в общей неразберихе долгов перестать расплачиваться с партнерами по бизнесу и с государством, а затем - и с собственными работниками.

Другим важным следствием российской ваучерной модели стал характер корпоративного капитала после первичного размещения акций. В большинстве компаний в результате использования льготных схем приватизации (беспрецедентные по мировым меркам льготы трудовым коллективам и менеджменту) установилась размытая структура собственности, не дававшая устойчивых преимуществ контроля ни одной группе акционеров и требовавшая дальнейшего перераспределения. По данным Госкомимущества РФ, в середине 1994 г. (официальное завершение ваучерной приватизации) в новых компаниях доля в капитале внутренних акционеров составляла 60-65% (самый большой резерв для дальнейших трансакций), внешних — 18-22%, государства — до 17% (усредненные данные по приватизированным компаниям). Разумеется, такая структура акционерного капитала была неблагоприятна для реальных инвестиций, абсолютно необходимых всем российским приватизированным компаниям для их рыночной реструктуризации.

Практически сразу после завершения ваучерной приватизации началось постепенное изменение структуры капитала приватизированных компаний в сторону безусловного сокращения доли работников, стабилизации и некоторого роста доли менеджмента, медленного роста доли крупных внешних инвесторов и стабилизации доли мелких. За один год (до середины 1995 г.) доля внутренних инвесторов в структуре акционерного капитала снизилась до 56%, внешних — увеличилась до 33%, доля государства уменьшилась до 11%.

Важнейшими социальными силами и институциональными структурами, активно вовлеченными в приватизацию в период 1992-1994 гг. и сохранившими свое влияние на денежном этапе, были:

1. Административно-хозяйственная бюрократия (номенклатура), спешившая максимально трансформировать власть в собственность и деньги. Главные номенклатурные атаки на стандартные, законодательно предусмотренные (законом о приватизации и государственной программой) приватизационные процедуры развернулись в 1993 г. Широко практиковались методы перевода в частную собственность государственного имущества через дочерние фирмы и малые предприятия.

Номенклатура ряда отраслей, особенно ТЭК, стремилась закрепить контрольные пакеты учрежденных на базе госпредприятий акционерных обществ в государственной собственности с делегированием полномочий по управлению ими соответствующим отраслевым ведомствам или же самим компаниям (как, например, было в РАО "Газпром"). Формировались гигантские холдинговые структуры с делегированием контрольного пакета акций материнской компании в управление соответствующему ведомству. В 1992-1993 гг. в Госкоимущества было подано около 100 подобных заявок, из них 35 были приняты к реализации.

2. Менеджмент (директорат) приватизированных предприятий, занимавший своего рода промежуточное положение между интересами собственного АО и номенклатуры. Большая часть менеджмента, особенно небольших предприятий, отстаивала, как и местная номенклатура, закрытую форму обществ. В открытых АО, блокируясь с трудовым коллективом, директора избирали второй вариант льгот по приватизации, по которому абсолютный контрольный пакет выкупался совместно работниками и менеджментом. Можно считать, что преобладание среди приватизированных предприятий второго варианта (3/4 всех предприятий) объясняется не только позицией трудовых коллективов, реагировавших, наряду с прочим, на массированную пропагандистскую волну, но и интересами менеджмента, стремившегося сохранить за собой контроль над "своими" предприятиями.

3. Трудовые коллективы стали в ходе первичного закрепления прав собственности владельцами большинства приватизированных предприятий (75%), что, конечно, было возможно только на этапе ваучерной приватизации. Авторы концепции хорошо понимали, что быстрое и массовое отделение реального сектора от иерархии органов государственной власти в такой стране, как Россия, иными методами просто невозможно. Разумеется, это было отступлением от проводившихся правительством либеральных принципов реформ, но ведь ставка делалась на максимальную социальную бесконфликтность и быстроту первичного передела.

4. Крупные институциональные инвесторы вопреки замыслу реформаторов на этапе первичного закрепления прав стратегическими собственниками не стали. Случаи, когда коммерческие структуры целенаправленно приобретали крупные пакеты акций производственных компаний на чековых аукционах, были немногочисленны. Как правило, интерес проявлялся к торговым компаниям, предприятиям топливно-энергетического комплекса, экспортным сырьевым, металлургическим предприятиям. Эта группа акционеров в большинстве случаев приобретала акции со спекулятивными целями, т.е. для получения дохода от разницы между рыночной стоимостью акций и стоимостью, определенной планом приватизации. Указанная разница из-за принятой методики оценки имущества в ряде случаев составляла значительную величину, стоимость акций многих приватизированных предприятий в считанные месяцы выросла в сотни раз.

5. Участие в первичном переделе государственной собственности нового частного предпринимательства обычно недооценивается. А между тем "за спиной" многих трудовых коллективов, выкупавших свои предприятия, стояли именно частники, располагавшие собственным капиталом (около 10% всех сделок выкупа), либо доступом к дешевым кредитам. При этом основной проблемой являлось не только криминальное происхождение многих капиталов, но, главное, перенесение криминальных норм на деятельность приватизированных предприятий, особенно мелких. Они быстро научились уклоняться от налогов, нарушать социальное и трудовое законодательство под нажимом новых "хозяев". Только 10% объектов малой приватизации легально приобретены сторонними физическими лицами (не работниками).

По данным Всероссийского центра изучения общественного мнения (ВЦИОМ), проводившего в начале 1994 г. опрос директоров 426 российских предприятий, выявились характерные тенденции изменения экономического положения в зависимости от сформировавшейся структуры капитала: экономическое положение предприятий улучшилось там, где доля трудовых коллективов в акционерном капитале была меньше, а доля директората, иностранных инвесторов и банков — больше. Напротив, ухудшение экономических показателей отметили предприятия с большой долей трудовых коллективов в акционерном капитале и меньшей долей банков и менеджмента.

В середине 1995 г. в России количество приватизированных предприятий превысило число неприватизированных государственных предприятий, доля тех и других в общем числе предприятий на самостоятельном балансе составила соответственно 50,5 и 49,5%. В 1995 г. весь негосударственный сектор уже произвел 70% ВВП.

№2

«Приватизационный чек», так называемый «ваучер», «ваучерная приватизация», «чековые инвестиционные фонды» - термины, характеризующие эпоху приватизации государственной собственности в России в далеких 90-х годах. Прошло много лет, но вопросов о деятельности чековых инвестиционных фондов и их дальнейшей судьбе, а, главное, что делать с теми сертификатами акций, акциями различных ЧИФов и акционерных обществ, которые граждане РФ получили взамен приватизационных чеков (ваучеров) в 1992 - 1994 г.г., не становится меньше.

Что же такое ваучер, какие права он предоставлял гражданам России?

Чековые инвестиционные фонды – для чего они были созданы, и какова их судьба?

14.08.1992 года Президент Российской Федерации подписал Указ № 914 «О введении в действие системы приватизационных чеков в Российской Федерации».

Всем гражданам России были выданы приватизационные чеки (ваучеры).

Приватизационный чек (ваучер) – государственная ценная бумага целевого назначения, имел номинальную стоимость 10 тыс. руб.

Приватизационный чек предоставлял своему владельцу право приобрести акции приватизируемых предприятий, а также акции чековых инвестиционных фондов на всей территории Российской Федерации.

Вот выдержки из информационного бюллетеня «Ваш приватизационный чек», выпущенного в 1992 году Государственным комитетом Российской федерации по управлению государственным имуществом:

«Приватизационный чек получает каждый гражданин России - от младенца до глубокого старца. На свой приватизационный чек Вы можете купить акции или имущество какого-либо предприятия, инвестиционного фонда, в вашей власти продать приватизационный чек за наличные деньги».«Вы можете принять участие в «большой приватизации», купив на чек акции приглянувшегося Вам крупного или среднего предприятия. Такую покупку Вам поможет оформить местное отделение Российского фонда федерального имущества или регионального фонда имущества, а если их нет - территориальный комитет по управлению имуществом»

«Если самостоятельный выбор акции кажется Вам слишком рискованным, обращайтесь к посредникам - специализированным инвестиционным фондам».

«Приватизационный чек действителен с 1 декабря 1992 г. по 31 декабря 1993 года. После окончания этого срока чек считается недействительным и никакая компенсация, (как и при утере) за него не выплачивается».

В соответствии с Указом Президента от 14.08.1992 г. № 914 каждый приватизационный чек имел определенный срок действия, устанавливаемый при его выпуске Правительством Российской Федерации и указываемый на самом чеке. Срок действия приватизационного чека не мог быть менее одного года и более двух лет. По истечении срока действия приватизационных чеков они считались погашенными и изымались из обращения.

Чековая приватизация в Российской Федерации завершилась 30 июня 1994 года.

Приватизационные чеки (ваучеры) в настоящее время ценности не представляют, они изъяты из обращения.

В соответствии с Указом Президента РФ №1186 от 7 октября 1992 года для аккумулирования приватизационных чеков граждан Российской Федерации были созданы чековые инвестиционные фонды, так называемые ЧИФы.

При обмене приватизационных чеков на акции ЧИФов (то есть при использовании приватизационных чеков в качестве средства платежа) граждане становились акционерами этих ЧИФов с соответствующими правами (право на получение дивидендов, право на участие в общем собрании акционеров, право на получение части имущества после ликвидации акционерного общества). При этом гражданин терял право собственности на приватизационные чеки.

ЧИФы, в свою очередь, должны были осуществлять обмен приватизационных чеков на акции приватизируемых предприятий и осуществлять иные инвестиционные операции на рынке ценных бумаг с целью получения прибыли.

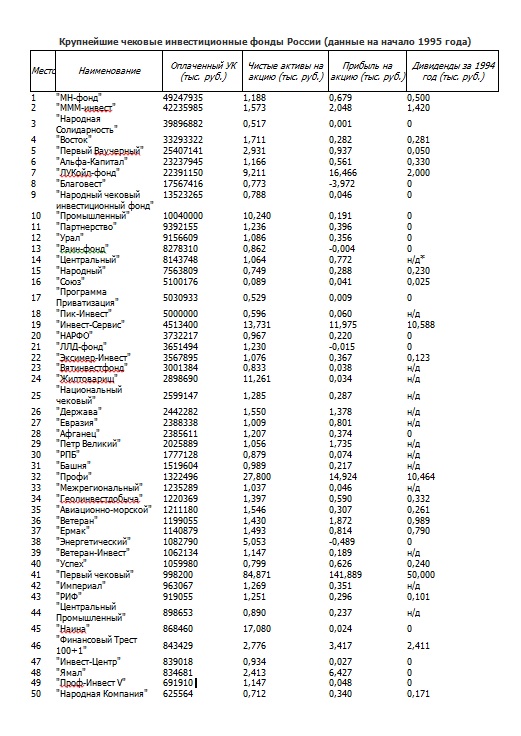

Согласно статистике около 25 миллионов россиян вложили свои ваучеры в чековые инвестиционные фонды, а примерно 40 миллионов вложили ваучеры в акции различных предприятий, треть владельцев ваучеров их продали, ближе к окончанию чековой приватизации «рыночная» стоимость ваучера подскочила с 20 до 40 тыс. рублей, что на тот момент составляло порядка 20 долларов.

Что же произошло с чековыми инвестиционными фондами, акции или сертификаты акций которых у многих до сих пор лежат дома.

Законодательство 90-х годов не позволило многим ЧИФам, используя ваучеры (чеки) граждан, приобретать контрольные пакеты акций перспективных, эффективно развивающихся предприятий, таких как РАО «ЕЭС», «Газпром». Приватизационные чеки (ваучеры) попали на мало эффективные в экономическом смысле предприятия, многие из которых давно обанкротились или работали с убытками. Все это и привело к тому, что деятельность подобных ЧИФов стала убыточной.

Многие из них обанкротились, были ликвидированы, исключены из Единого государственного реестра юридических лиц, как недействующие, похоронив под своими обломками надежды граждан получить в собственность «кусочек» государственной собственности. Наиболее известные из них: ОАО ИФ «Нефть-Алмаз-Инвест», «Авиационно-морской ЧИФ» (Москва), ЧИФ «Газ Инвест» (Москва), ИЧФ «Держава» (Москва), ЧИФ «Партнерство» (Москва), Народный чековый инвестиционный фонд «НАРФО» (Москва), ЧИФ «Петр Великий» (Москва), ЧИФ «Восточная сеть» (г. Хабаровск). Таких ЧИФов, ликвидированных или прекративших деятельность и исключенных из Единого государственного реестра юридических лиц, как недействующие, насчитывается около 250.

В 1998 г. вышел Указ Президента РФ от 23.02.1998 №193 «О дальнейшем развитии деятельности инвестиционных фондов», в соответствии с которым ЧИФы должны были преобразоваться в паевые инвестиционные фонды, либо в инвестиционные фонды, либо остаться открытыми акционерными обществами и исключить из своих наименований слова «чековый инвестиционный фонд».

Чековых инвестиционных фондов как таковых в настоящее время не существует.

Из 749 чековых инвестиционных фондов, исключенных из реестра инвестиционных фондов:

продолжили инвестиционную деятельность только 5 ЧИФов:

АООТ СЗЧИФП «Первый Инвестиционный Ваучерный Фонд» - был преобразован в ОАО «Пионер Первый Инвестиционный Фонд», далее – в ОАО «Инвестиционный фонд недвижимости «ПИОГЛОБАЛ» и, в настоящее время – в ОАО «Первый инвестиционный фонд недвижимости «МЕРИДИАН».

АООТ ЧИФСЗ «Защита» (г. Пермь) - преобразован в ОАО «Инвестиционный фонд «Защита».

АООТ ЧИФСЗ «Детство-1» (г. Пермь) - преобразован в ОАО Инвестиционный фонд «Детство-1».

АООТ ЧИФ «Альфа-Капитал» - преобразован в Интервальный ПИФ «Альфа-Капитал» под управлением ООО «Управляющая компания «Альфа-Капитал».

АООТ ЧИФ «ЛУКойл Фонд» - преобразован в группу ПИФов «ЛУКойл Фонд» под управлением ЗАО «Управляющая Компания «Уралсиб».

продолжили деятельность, оставшись открытыми акционерными обществами (ОАО) и исключив из своих наименований слова «инвестиционный фонд», 166 ЧИФов, например, такие как:

ОАО ИК «Русс-Инвест» (бывший АООТ ЧИФ «МММ-инвест»), АООТ «Народный инвестиционный чековый фонд «Евразия» (бывший ОАО «НИЧФ «ЕВРАЗИЯ»), ОАО «МН-фонд» (бывший АООТ ЧИФ «Московская недвижимость»), ОАО «Финансовый союз «Державный» (бывший ЧИФ «Державный»).

Из 166 продолжающих деятельность акционерных обществ (бывших ЧИФов и компаний, подобных ОАО ПК «Гермес-Союз» - собиравших у населения ваучеры), только некоторые платят дивиденды своим акционерам по результатам работы акционерного общества, например, ОАО «МН-фонд» (бывш. АООТ ЧИФ «Московская недвижимость»), ОАО «НИЧФ «Евразия», ОАО ИК «Русс-Инвест».

Владельцы ваучеров, вложив их в ЧИФы, стали акционерами ЧИФов, а затем акционерами соответствующих акционерных обществ.

Согласно ФЗ «Об акционерных обществах»:

решения о выплате дивидендов принимаются общим собранием акционеров;

источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской отчетности общества.

Основная часть продолжающих деятельность акционерных обществ (бывших ЧИФов) дивидендов своим акционерам не платили и не платят в результате отсутствия чистой прибыли у обществ по причине убыточности экономической деятельности этих обществ.

УТОЧНЕНИЕ:

Федеральный фонд располагает информацией по 750 бывшим чековым инвестиционным фондам.

Для справки

Из 750 чековых инвестиционных фондов:

5 бывших чековых инвестиционных фондов продолжили инвестиционную деятельность;

178 бывших чековых инвестиционных фондов продолжают деятельность в форме открытых акционерных обществ.

249 бывших чековых инвестиционных фондов исключены из Единого государственного реестра юридических лиц (как недействующие юр. лица, завершившие процедуры банкротства и ликвидации).

по 287 бывшим чековым инвестиционным фондам Федеральный Фонд не смог найти информацию о деятельности, местонахождении, каких-либо преобразованиях, процедурах ликвидации, ЧИФы просто «исчезли».

http://www.donland.ru/Default.aspx?pageid=101585

Что могут акционеры подобных обществ:

Согласно ФЗ «Об акционерных обществах»:

Акционеры - владельцы обыкновенных акций общества могут в соответствии с настоящим Федеральным законом и уставом общества участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части его имущества. Выплата дивидендов своим акционерам не является обязанностью общества.

Необходимо активно использовать свое право на участие в общем собрании и возможность влияния через голосование на принятие решений о направлениях деятельности акционерного общества, о перспективах его развития, влияющих на результаты.

Среди действующих на сегодняшний день акционерных обществ (бывших ЧИФов) немало и таких, сведения о которых есть в Едином государственном реестре юридических лиц, фактически деятельности они не ведут, но пока по различным причинам не исключены из Единого государственного реестра юридических лиц.

Пример: ОАО «Программа приватизации» - Москва (бывш. АООТ СИФП (ЧИФ) «Программа приватизации») – офиса нет, реестр акционеров ведет само общество, заявления акционеров принимаются только по почтовому адресу, есть контактный телефон. Дивиденды по акциям общества никогда не начислялись в результате убыточности экономической деятельности общества.

Контроль за деятельностью действующих акционерных обществ осуществляет Федеральная служба по финансовым рынкам (ФСФР России): 119939, г. Москва, Ленинский проспект, д. 9, тел: 935-87-90, 937-21-74.

Информацию о чековых инвестиционных фондах, акционерных обществах (бывших ЧИФах) можно получить, обратившись в Федеральный общественно-государственный фонд по защите прав вкладчиков и акционеров.

|

| |

| |

| Shedrin | Дата: Вторник, 13.03.2012, 11:25 | Сообщение # 2 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

| Как товарищ чек стал господином ваучером

Дмитрий Бутрин. "Деньги", № 27 (382) 17 июля 2002

С 1 октября 1992 года любой гражданин РФ мог получить в отделении Сбербанка РФ ценную бумагу номиналом 10 тыс. руб. — государственный приватизационный чек, по польскому образцу окрещенный ваучером. Принесла или не принесла пользу простому человеку "грабительская ваучерная приватизация", мы обсуждать не будем. Важно другое — она стала инструментом, с помощью которого были сделаны первые крупные состояния в России.

Правила игры в ваучер

Ваучерная приватизация свалилась на страну 15 июля 1992 года с подписанием постановления правительства. Впрочем, читатели "Ъ" были осведомлены о деталях предстоящей ваучерной лихорадки: газета анонсировала ее еще весной 1992-го. А окончательно правила игры в приватизацию определились 21 августа: в этот день, ровно через год после путча ГКЧП, президент подписал указ "О введении в действие системы приватизационных чеков в Российской Федерации".

Для тех, кто забыл эти правила, напомним. Правительство РФ оценивает национальное достояние страны — активы всех госпредприятий — в 4 трлн руб. (тех еще, с Лениным). Из них 1,5 трлн руб. (35% от достояния) предназначаются к бесплатной раздаче 150 млн человек населения РФ, на каждого — 10 тыс. руб. одной бумажкой, дизайн которой заказан Deloitte Touche Tohmatsu. Ее можно: продать; обменять на акции чекового инвестиционного фонда (ЧИФ) и затем получать от него ежегодный дивиденд; самостоятельно обменять на акции какого-то предприятия в ходе чекового аукциона. Аукцион — главный момент приватизации. Каждое акционирующееся предприятие должно выставить на продажу не менее 29% акций за ваучеры. Граждане вольны менять ваучеры на акции любого предприятия. Если на 29% акций, скажем, "Газпрома" будет подан один ваучер-заявка хоть ЧИФом, хоть физическим лицом, его владелец получает 29% акций. Если десять заявок — каждому по 2,9% акций. И так далее.

На практике все было сложнее. Предприятия всячески усложняли проведение ЧА, затягивали собственную приватизацию, чтобы к 31 декабря 1993 года, дню, когда ваучер заканчивал свое хождение (позже он был отодвинут на 1 июля 1994 года), заявить о неготовности к чековым аукционам, а также ограничивали круг ваучеровладельцев, которые могут купить акции.

Разобраться во всем этом мог лишь специалист, для которого розово-зеленый отсвет бумажки с картинкой Белого дома и номиналом 10 тыс. руб. (реально за ваучер давали сначала $40, затем — $10, потом — $5, и лишь к весне 1994 года цена стабилизировалась на $20) был отсветом больших денег. Специалисты были трех типов. Первые ("спекулянты") занимались игрой на ваучерах: покупали дешевле, продавали дороже, а в приватизацию не играли. Вторые ("управляющие") организовывали ЧИФы, меняли ваучеры на свои "ценные бумаги", ваучеры вкладывали в акции и потом продавали эти акции тому, кто готов был за них платить деньги. Деньги эти редко раздавались дивидендами акционерам - специалисты их банально уворовывали. Наконец, третий класс специалистов ("инвесторы") скупали ваучеры за свои и чужие деньги мешками, а потом в ходе ЧА меняли их на акции — но уже для себя.

Практика скупки ваучеров прямо на улице и появление их затем на чековых аукционах в регионах сформировала в России целый класс предпринимателей, которые затем будут часто мелькать в списках крупнейших финансово-промышленных воротил. "Да видели бы вы этих людей! У них звериные морды..." — делился впечатлениями о челябинских представителях этого класса вице-президент Александр Руцкой уже в феврале 1993 года.

Видели, а многих видим и до сих пор.

Управление цветными бумажками

О представителях первого класса "специалистов по ваучерам" — "спекулянтах" - в нынешней деловой элите знают мало. Это неудивительно: в массе своей они уже в 1994 году, с прекращением хождения ваучера, переключили свое внимание на другие спекулятивные инструменты. Среди них — и основатели известнейшей ранее в деловой среде инвесткомпании "Ринако Плюс", и владельцы банков, и промышленники. Но, надо отметить, ни для кого деньги, заработанные на спекуляциях ваучерами, не стали основанием большого состояния.

Представители второго класса — "управляющие" — также не были слишком удачливы. ЧИФы "создаются с целью снижения предпринимательского риска, связанного с вложением приватизационных чеков в ценные бумаги, за счет профессионального и контролируемого управления инвестициями" - так описывалась их деятельность в указе Бориса Ельцина лета 1992 года. Наиболее профессиональным с точки зрения собственного состояния оказался чековый инвестиционный фонд "Альфа-капитал", ставший приватизационной основой для "Альфа-групп" Михаила Фридмана, Германа Хана и Петра Авена. "Альфа-капитал", сейчас превратившийся в инвестфонд, входит в "Альфа-групп" до сих пор. Правда, акционеров у него сейчас гораздо меньше тех 2 млн, которых он набрал в среде ваучеровладельцев в 1993-1994 годах.

Пожалуй, это единственный пример, когда "управляющие" сумели войти в круг настоящих олигархов. Судьба других "управляющих" 650 ЧИФов страны оказалась менее удачной. Так, управляющий ЧИФом "Партнерство" Анатолий Милашевич в свое время распоряжался не менее чем 2,5 млн ваучеров — считай, 1,5% бумаг всех ваучеровладельцев Российской Федерации. Карьера Милашевича зашаталась после публичного скандала: он обнаружил, что часть ваучеров, уже принятых на ЧА, оказывается, не погашается как положено, а вновь подается на приватизацию новыми владельцами. Меры Госкомимущество приняло лишь через семь месяцев. А затем господин Милашевич увлекся инвестициями в Дальний Восток, где через несколько лет был, как утверждают, разорен губернатором Приморья Евгением Наздратенко. Тому очень не понравилась стратегическая инвестиция Милашевича в судоходную компанию "Востоктрансфлот" — губернатор изъял ее у "Партнерства".

Впрочем, имена многих "управляющих", мало что говорящие публике и даже специалистам, хорошо помнят многие представители нынешней финансовой элиты. Так, Анатолий Чубайс, который, собственно, и затеял игру в ваучер, признавался "Ъ", что вложил свой ваучер в Первый ваучерный фонд (ПВФ). Фонд этот, некогда один из крупнейших, известен многими ваучерными вложениями, которые затем превратились во вложения таких китов, как Morgan Stanley и CSFB, в акции российских предприятий. Например, именно ПВФ помог шведско-норвежской Baltic Beverages Holdings купить контрольный пакет акций АО "Пивоваренная компания "Балтика"", крупнейшего игрока на российском рынке пива. А сколько таких сделок осталось незамеченными, оценить вообще невозможно.

По завершении ваучерной приватизации места в российских представительствах западных инвестбанков "управляющим" давали неохотно. Вероятно, работа с мешками ваучеров оказалась слишком грязной. Хотя и очень нелегкой. Так, глава Кредобанка Юрий Агапов своей крылатой фразой определил отношение всех государственных управляющих собственностью к ваучеру: "Как можно менять наши валютные активы на эти цветные фантики?"

И, тем не менее не без поддержки государства ваучерная приватизация пошла. А ПВФ был в результате продан американской Pioneer Group — за очень небольшие деньги.

Ваучер в колыбели олигарха

ЧИФам доверили свои ваучеры 25 млн российских граждан. Около 40 млн населения вложили свои бумаги в акции самостоятельно - и кое-кто, например сотрудники "Ростелекома", вполне сейчас могут рассчитывать на две "Волги", обещанные Анатолием Чубайсом за ваучер. Впрочем, представители класса "инвесторов" заранее входили в игру в ваучерную приватизацию с четкой целью: получить крупные пакеты акций крупных предприятий. И добились этого многие.

Так, например, на одном из первых крупных инвестиционных аукционов — в начале 1993 года — пакет акций АО "Саянский алюминиевый завод" (всего 4,88% акций) приобрела некая фирма "Алюминпродукт", в руководстве которой находился тогда никому не известный Олег Дерипаска. Легенды рассказывают, как студент МГУ Дерипаска чуть ли не лично скупал ваучеры, а затем и акции СаАЗа, топчась на морозе у проходной хакасского завода. До того момента, когда Дерипаска возглавит завод, оставалось тогда два года. А затем — доля в АО "Русский алюминий" и должность генерального директора второй в мире алюминиевой компании. Начиналось все с того самого мешка ваучеров.

"Инвестором" был и другой олигарх, Каха Бендукидзе, глава "Объединенных машиностроительных заводов" (ОМЗ). Компания Бендукидзе "Биопроцесс" приняла решение вбросить на чековый аукцион по продаже акций АО "Уралмаш", сейчас головного предприятия ОМЗ, 130 тыс. ваучеров за 10 минут до его окончания. "Это была чистая, как слеза, приватизация по Чубайсу", — сказал Бендукидзе через день после этого решения, принесшего ему 18% акций "Уралмаша".

Впрочем, это была настоящая удача: какие "ваучерные мешки" и в каком количестве попадут на тот или иной аукцион, точно предсказать в 1993 году было просто невозможно. Игорь Смолькин, тогда — финансовый директор "Альфа-капитала", жаловался, что "не существует простых путей отбора таких предприятий: нет какого-то одного специалиста или даже организации, владеющих всеми необходимыми данными". Необходимые данные заменялись предчувствием, ощущением, построенным буквально на коленке за две минуты планом.

Если подводить итоги ваучерной приватизации, то она дала стране как минимум пятерых олигархов — Михаила Фридмана, Олега Дерипаску, главу "Сургутнефтегаза" Владимира Богданова (он сумел направить ваучерную приватизацию своей компании полугодовым скандалом с ГКИ в свою пользу), Каху Бендукидзе и отчасти — Владимира Потанина (в его империю в 1995 году вошел холдинг "Микродин", активно работавший на приватизационном рынке). Если же смотреть на ситуацию шире, из 126 млн граждан, получивших ваучеры, 25 млн отдали свои приватизационные чеки в ЧИФы (подавляющее большинство их не принесло никаких дивидендов). 40 млн вложили бумаги самостоятельно. Оставшиеся 61 млн чеков были проданы, и именно те, кто их купил и вложил в бумаги, стали владельцами 35% народного достояния по оценке 1992 года.

Если учесть, что средневзвешенный курс ваучера за эти полтора года составил около $20, треть промышленности страны перешла в руки предпринимателей, понявших смысл игры в ваучеры, за $1,2 млрд. "Ничего подобного, я думаю, в истории человечества не случалось" — так в 1995 году прокомментировал большую ваучерную игру ее автор Анатолий Чубайс. А Александр Руцкой, поразившийся тому, как выглядит новый русский капитализм, уже через полгода проиграл этим капиталистам свою карьеру.

На июль 2002 года самое выгодное легальное вложение ваучера принесло его владельцам: в АО "Газпром"-520 долларов, в РАО "Норильский никель"-195, в РАО "ЕЭС России"-410, в АО "АвтоВАЗ"-1140, в АО "Северсталь"-2480 долларов.

|

| |

| |

| Shedrin | Дата: Четверг, 15.03.2012, 11:06 | Сообщение # 3 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

| Вторая жизнь ЧИФов, или кто ездит на ваших «Волгах»

Многие удивятся, узнав, что чековые фонды, в которые они когда-то вложили ваучер, продолжают существовать в той или иной форме. Более того: миллионы россиян владеют опосредованно колоссальными активами.

«Гермес-союз», «Московская недвижимость», «Народный чековый инвестиционный», «МММ-инвест», «Первый ваучерный»... Из нескольких сотен чековых инвестиционных фондов (ЧИФов), созданных в разных уголках страны во времена ваучерной приватизации, сегодня уцелело порядка двухсот. Лишь единицы из них в конце 1990-х преобразовались в паевые или акционерные инвестиционные фонды (ПИФы или АИФы). Подавляющее же большинство перерегистрировано в форме открытых акционерных обществ. Теперь они, точнее их правопреемники предпочитают не вспоминать о прошлом, а порой – и вовсе держаться в тени, избегая любого внимания к себе. «Ф.» изучил отчетность некоторых так называемых «народных» ОАО и рассказывает о результатах.

Гермес номер один. В начале 1990-х на центральном телевидении активно рекламировались структуры, объединенные маркой «Гермес». «Довольно рыхлый конгломерат «Гермесов» никогда не воспринимался всерьез в сфере крупного бизнеса, однако массированная реклама создала ему репутацию мощной и стабильной структуры в самых широких слоях российской публики», – писал «Коммерсант» в апреле 1995-го.

Судьба составных частей той империи сложилась по-разному. «Концерн Гермес» и «Гермес-финанс» ликвидированы, их вкладчикам причитается компенсация. Канула в Лету, например, биржа «Гермес». Зато ТНК «Гермес-союз» (теперь – «ПК Гермес-союз»), ЧИФ «Гермес» («Компания Гермес») продолжают тихо существовать. В общей сложности в реестрах акционеров этих ОАО числится свыше 1,1 млн россиян.

Чем же занимаются эти компании? Их совсем не назовешь «пустышками». Начинавший деятельность в Тюмени «Гермес-союз» зарегистрирован в Москве (у него 836 тыс. акционеров). Он не являлся ЧИФом, поскольку продавал населению акции, а не обменивал их на ваучеры. В качестве основной хозяйственной деятельности заявлено инвестирование в производство морских судов «в рамках финансово-промышленной группы „Скоростной флот“». В эту группу входят судостроительные заводы «Волга» (Нижний Новгород), «Редан» (Петербург), профильные конструкторские бюро в Москве и Нижнем Новгороде, крупнейший завод-изготовитель высокооборотных дизельных двигателей «Звезда» (Петербург), Свирская судостроительная верфь. При этом в штате «Гермес-союза» числится всего пять сотрудников.

Когда-то, чтобы привлечь покупателей акций, он выплатил дивиденды из расчета 500% годовых – за первое полугодие 1993-го. А теперь показывает в отчетности убыток (0,36 млн рублей в 2007 году), довольно цинично связывая это с тем, что «произведенные эмитентом инвестиции в судостроительные предприятия не имеют должной отдачи из-за незначительного платежеспособного спроса на продукцию в России». Но если уж на то пошло, то в портфеле «Гермес-союза» наряду с «судостроительными» много других вложений. Он владеет крупными пакетами предприятий, занимающихся приборостроением, деревообработкой, выпуском тканей, сдачей в аренду недвижимости, продажей горюче-смазочных материалов, лизингом, операциями на фондовом рынке и т. д.

Заявленная стоимость чистых активов «Гермес-союза» в 67,5 млн рублей выглядит, мягко говоря, заниженной. Принадлежащие ему акции многочисленных ОАО на биржах не обращаются, то есть у них нет признаваемых котировок. Услугами стороннего оценщика «Гермес-союз» не пользуется.

Гермес номер два. Теоретически «Гермес-союз» выступает в роли портфельного инвестора, у которого простая задача – заработать на росте стоимости пакетов, вовремя перераспределяя свои вложения. Можно еще заставить предприятия, в которых он является крупным акционером, отражать в отчетности прибыль и всю ее направлять на дивиденды. Это было бы нетрудно: в советы директоров большинства «подшефных» ОАО входят (а зачастую и возглавляют их) одни и те же лица. В частности, это председатель совета самого «Гермес-союза» Геннадий Данилов и член совета Павел Плавник.

Что касается «Компании Гермес» (у нее 269 тыс. акционеров), то она теперь «прописана» в Петербурге. Во главе совета директоров все тот же Геннадий Данилов, директор – Павел Плавник. Обоим напрямую принадлежит по 8,69% акций. Еще в 2001-м была проведена допэмиссия, которая размыла доли большинства мелких акционеров.

«Компания Гермес» владеет контрольными и крупными миноритарными пакетами заводов «Звезда», «Заводоуковский», «Сельхозлесохимия», станции «Радио Западной Сибири», тюменской горбольницы «Медицинский центр», ИФК «Веста». На балансе числится и 10,68% акций Сибэкономбанка, у которого в прошлом году отозвана лицензия за нарушения «антиотмывочного» законодательства. Суд признал его банкротом.

У многих предприятий, связанных с «Гермесом», один и тот же аудитор – «Дип-аудит». Забавно, что его сотрудники входят в советы директоров ОАО, деятельность которых проверяют. Так, Ирина Нестерук является членом совета «Компании Гермес», прежде она работала директором «Дип-аудита», а сейчас числится там аудитором по совместительству. Реестры акционеров почти всех ОАО ведет ОРР «Веста». Этот регистратор, «Дип-аудит» и «Компания Гермес» зарегистрированы по одному адресу.

Московская недвижимость. Акции ЧИФа с таким названием приглянулись даже представителям политической элиты. Информация о мелких пакетах содержалась в декларациях Евгения Савостьянова и Юрия Скуратова, участников президентской гонки 2000-го. Фонд «Московская недвижимость» (ныне ОАО «МН-фонд») завлекал как перспективой преумножения капитала, так и розыгрышами квартир в столице. Свыше 2,6 млн россиян по сей день являются акционерами этой структуры.

С 1993-го фонд скупал на чековых аукционах бумаги предприятий, основная ценность которых заключалась в недвижимом имуществе в Москве. Как правило, пакеты не превышали 5% от уставного капитала. Сегодняшнее законодательство не обязывает «МН-фонд» раскрывать в отчетах информацию о таких инвестициях. Но в качестве основного вида деятельности компании по-прежнему фигурируют вложения в недвижимость.

«МН-фонду» принадлежат также доли в предприятиях, которые торгуют сельхозтехникой и занимаются издательским бизнесом. В 1998-м бывшая «Московская недвижимость» «засветилась» в сделке по покупке газеты «Советский спорт», которую спустя три года перепродала холдингу «Проф-медиа».

Когда-то покупатели акций ЧИФа рассчитывали на высокие дивиденды. В 2002 году компания отразила в документах рекордную выручку, в основном от продажи ценных бумаг – 1,16 млрд рублей (для сравнения: в 2006-м – 13,1 млн рублей). Но вплоть до 2004-го она не проводила дивидендных выплат. В прошлом году они были копеечными.

Как и бумаги «Гермесов», акции «МН?фонда» на биржах не обращаются. Но в последние годы с крупными пакетами проходили загадочные сделки. Возможно, основатели фонда перераспределяли доли, чтобы их фамилии больше не фигурировали в списках. Так, из числа акционеров исчез бывший председатель совета директоров ЧИФа Геннадий Гафаров.

Народный чековый инвестиционный. Этот ЧИФ с 1997 года назывался «Народным фондом». В конце 2006-го он был присоединен к Энерготрансбанку, и почти 600 тыс. владельцев его бумаг автоматически стали акционерами этой кредитной организации.

Энерготрансбанк не публикует отчеты эмитента на своем сайте, хотя является открытым акционерным обществом. Из бухгалтерского баланса следует, что у него 1,96 млрд рублей собственных средств. Прибыль за девять месяцев 2007-го – 46,5 млн рублей. Годом ранее за аналогичный период «Народный фонд» декларировал примерно столько же – 49,7 млн рублей.

Если верить последнему самостоятельному отчету «Народного фонда», он владел 65,2% Энерготрансбанка, крупными пакетами холдинга «Автотор», регистратора «Статус», а также инвесткомпанией «Гриффин». Накануне присоединения к банку «Народный фонд» на 5,2% принадлежал одной из компаний «Автотора», а еще на 49% – структурам ООО «Регионинвест». Советы директоров ЗАО с таким же названием, «Автотора» и Энерготрансбанка возглавляет Владимир Щербаков, бывший председатель Госплана СССР. Видимо, к нему ведут нити этой запутанной структуры собственности.

Основные владельцы Энерготрансбанка давно пытаются избавиться от обременения в виде многочисленных «народных акционеров». С 2006 года организован выкуп акций бывшего «Народного чекового инвестиционного фонда», цена в 100,8 рубля за штуку с тех пор не менялась. Дивиденды «Народный фонд» никогда не выплачивал.

При объединении банка и «Народного фонда» могло получиться, что контрольный пакет будет распылен среди сотен тысяч частных лиц. Накануне той сделки «Народный фонд» разместил дополнительные акции на 351 млн рублей по закрытой подписке. Очевидно, что мелкие акционеры в выкупе почти не участвовали, их пакеты были размыты. Частным лицам принадлежит уже менее 50% Энерготрансбанка.

МММ-инвест. Малоизвестной инвесткомпанией «Русс-инвест» владеют почти 2,24 млн россиян. Таким образом, акционеров у нее почти в четыре раза больше, чем у РАО «ЕЭС России» и Сбербанка вместе взятых.

«Русс-инвест» – это бывший ЧИФ «МММ-инвест», одна из нескольких структур, в названии которых фигурировали три «волшебные» буквы. Согласно протоколу учредительного собрания от 01.12.92, братья Сергей и Вячеслав Мавроди входили в число учредителей этого ЧИФа. Первый также был его генеральным директором, а второй – главным бухгалтером. В таком качестве они упоминаются и в акте проверки «МММ-инвеста» от 11.11.94. Кстати, уже тогда управляющим фонда был Александр Бычков, ныне занимающий должность президента «Русс-инвеста».

Этому ОАО удалось доказать в судах свою юридическую обособленность от других структур МММ. В последние годы бывший «МММ-инвест» использовал средства в собственных сделках с ценными бумагами, он оказывает и брокерские услуги. У компании есть дочерние и зависимые общества, но в отчете содержатся лишь самые общие сведения о них. В частности, это «Нащокин» (сфера деятельности – недвижимость), «Рязаньнефтехимпродукт» (промпроизводство), «Березка в Лужниках» (розничная торговля), «Новодевичий» (финансовые услуги).

Акции «Русс-инвеста» допущены к торгам в РТС. Сделок регистрируется немного, сложно сказать, какая доля из них носит рыночный характер. Тем не менее у бывшего «МММ-инвеста» имеются признаваемые котировки. Исходя из биржевых цен в четвертом квартале 2007 года его стоимость составляла около 4,3 млрд рублей.

Атлант. Наряду с общероссийскими чековыми фондами действовало множество так называемых региональных. Например, в Челябинске был зарегистрирован ЧИФ «Атлант» (сейчас – ОАО «Фонд Атлант», 194 тыс. акционеров). За счет собранных средств к началу 2000?х фонд «Атлант» контролировал Троицкий жировой комбинат, Южноуральский завод металлоконструкций, «Челябгипромез», Пермский ЦБК. Еще в отчетах за 2003?й первые два предприятия из этого списка фигурировали в качестве дочерних, затем упоминания исчезли. За это время полностью сменился совет директоров. В него больше не входят представители и бывшие сотрудники довольно крупных промышленных предприятий, составлявших группу. Похоже, за несколько лет основатели вывели из «Фонда Атлант» основную часть активов: на конец сентября 2007-го в бухгалтерском балансе отражено всего лишь 1,7 млн рублей. За четыре года цифра уменьшилась в 15 с лишним раз, хотя и прежняя оценка представляется сильно заниженной.

Почти 37% компании теперь «записано» на четырех частных лиц, которые входят в совет директоров. Его возглавляет Дмитрий Куликов, среди других членов совета – его отец и родной брат, а в качестве управляющего ОАО указан Евгений Куликов.

ИСТОРИЯ: Ошибка Анатолия Чубайса

Возникновение ЧИФов непосредственно связано с чековой приватизацией.

Они создавались для аккумулирования ваучеров и последующего обмена их на акции в ходе чековых аукционов. Количество таких фондов в 1994 году достигло 662, их акционерами стали около 25 млн человек – более 16% населения России. В ходе чековой приватизации ЧИФы получили свыше 10% активов предприятий. Основными проблемами были фрагментарность и противоречивость регулирования деятельности таких фондов. В докладе ФКЦБ, подготовленном в 1996-м, предлагалось обязать ЧИФы публиковать сведения об инвестиционном портфеле, организовать торговлю их акциями, передать реестры в специализированные депозитарии. Также необходимо было устранить двойное налогообложение. Являясь акционерными обществами, ЧИФы платили налог на прибыль, а затем облагались налогом дивиденды владельцев их бумаг. Закон запрещал фондам выкупать собственные акции, ликвидироваться или преобразовываться в течение трех лет после регистрации. Действие лицензий ЧИФов указом президента было прекращено 1 января 1999 года. Сохранившиеся к тому моменту фонды выбирали один из трех путей преобразования – либо в ОАО, либо в ПИФ, либо в АИФ.

ДОСТУП ЗАПРЕЩЕН: Как засекречивают отчеты эмитента?

Все ОАО обязаны ежеквартально публиковать информацию о своей деятельности.

Многие бывшие ЧИФы и «народные» ОАО не хотят привлекать к себе внимание и обнародовать показатели. Так, Энерготрансбанк (правопреемник Народного чекового инвестиционного фонда) отчеты эмитента вообще не публикует. Некоторые ОАО, даже если не нарушают требования законодательства, то прибегают к различным уловкам. Чтобы получить доступ к документам на сайте ОАО «Гермес-планета», желающим предлагают пройти простую регистрацию. Посетитель заполняет форму и ждет подтверждения на указанный электронный адрес. Отправленная таким образом заявка остается без ответа. Другой вариант – неработающие гиперссылки. На странице раскрытия «Компании Гермес» архивы старых отчетов загрузить просто невозможно. А некоторые «народные ОАО» умалчивают о своем прошлом. В разделе об истории «Башэкономбанка» (новое название – «Мой банк. Ипотека») даже не упоминается, каким образом у него «образовалось» свыше 77 тыс. акционеров.

|

| |

| | |

| Shedrin | Дата: Пятница, 25.09.2015, 09:08 | Сообщение # 5 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

| Приватизация - законы и цифры

Переходить к легальной массовой приватизации надо было как можно быстрее. По Закону "О приватизации…" цели, приоритеты и ограничения при проведении приватизации должны были устанавливаться Государственной программой приватизации на соответствующий год. Чтобы ускорить процесс, правительство добилось, что Президиум Верховного Совета РФ принял 27 декабря 1991 года "Основные положения программы приватизации государственных и муниципальных предприятий в Российской Федерации на 1992 год", которые были сразу утверждены Указом Президента РФ "Об ускорении приватизации государственных и муниципальных предприятий" от 29 декабря 1991 года № 341. Это позволило еще до принятия Верховным Советом Государственной программы приватизации на 1992 год начать "малую приватизацию" магазинов, кафе, ателье бытового обслуживания за деньги и развернуть подготовку к массовой бесплатной приватизации.

Тем не менее массовая приватизация начала 1990-х годов требовала создания рынка ценных бумаг. Его правовая основа была заложена в "Положении о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР" и Указе Президента РФ "О мерах по организации рынка ценных бумаг в процессе приватизации государственных и муниципальных предприятий" от 7 октября 1992 года № 1186.

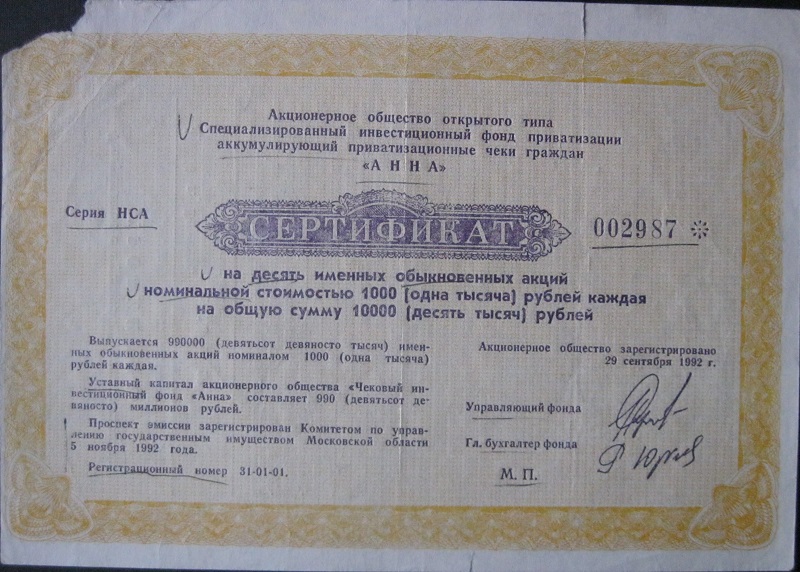

С 1992 года и до вступления в силу 22 апреля 1996 года Закона "О рынке ценных бумаг" № 39-ФЗ основным нормативным документом в данной сфере оставалось "Положение о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР". Были созданы независимые регистраторы, депозитарии и расчетные организации. Для предотвращения злоупотреблений инвестиционным фондам всех типов было запрещено обменивать выпущенные ими акции на акции АО, созданные в процессе приватизации, держателем которых являлись Фонды имущества. Специализированные инвестиционные фонды приватизации, аккумулирующие приватизационные чеки граждан, были вправе иметь в своих активах не более 25% ценных бумаг одного эмитента.

Для развития рынка ценных бумаг и до принятия законодательства об инвестиционных банках были предусмотрены ограничения на экспансию банков. Им запрещалось покупать на аукционах доли участия, паи, акции приватизируемых предприятий и специализированных инвестиционных фондов приватизации за деньги и за приватизационные чеки. Банки не могли иметь в собственности более 10% акций какого-либо АО, а в своих активах – более 5% акций акционерных обществ. Им разрешалось лишь принимать на хранение приватизационные чеки, ценные бумаги приватизируемых предприятий и инвестиционных фондов от граждан и юридических лиц.

Закон "О приватизации государственного имущества и об основах приватизации муниципального имущества РФ" от 21 июля 1997 года № 123-ФЗ изменил понятие "приватизация". Под ней стало пониматься возмездное отчуждение государственного или муниципального имущества в собственность физических и юридических лиц. В процессе приватизации уменьшались доли собственности государства и муниципальных образований в экономике. Закон сохранял заявочную систему инициирования приватизации и исчерпывающий перечень оснований для отказа в ней.

Источник

Население России получило 146,064 млн приватизационных чеков. Владелец ваучера имел четыре возможности: использовать свой чек при закрытой подписке на акции своего предприятия (в ходе закрытой подписки было принято почти 26 млн чеков); участвовать в чековом аукционе; купить акции чекового фонда (их было создано 640 штук; собрали они свыше 60 млн приватизационных чеков); продать чек (такая судьба постигла "ориентировочно" четверть выданных чеков). 40 млн граждан России стали акционерами созданных в ходе приватизации АО или чековых фондов.

На чековых аукционах продавались акции 16462 предприятий с совокупным уставным капиталом 1421 млрд рублей; были проданы акции общим номиналом 285 млрд рублей, то есть около 20%. Средневзвешенный курс аукциона составил 2,4 тысячерублевые акции на один чек.

Средства, полученные от приватизации, к 1 июля 1994 года превысили 1,1 трлн рублей.

Количественные параметры большой приватизации: к 1 июля 1994 года из 30169 предприятий, подлежащих акционированию, 71% уже зарегистрированы как АО, а по 81% приняты решения о преобразовании в АО.

Около 74% акционируемых предприятий избрали второй вариант льгот, то есть коллективы получили по 51% акций.

Количественные параметры малой приватизации: к 1 июля 1994 года приватизировано 75,4% предприятий торговли, 66,3% предприятий общепита, 76,4% предприятий обслуживания населения. Доля объектов, приватизированных путем конкурсов, превысила 40%. Коэффициент превышения продажной цены над начальной составил в среднем по России 6,3.

Источник

Всего в 1991–1992 годах было приватизировано 46,8 тыс. государственных предприятий, в 1993 году количество приватизированных предприятий возросло до 88,6 тыс., в 1994 году – до 112,6 тыс.

По данным Госкомстата России, за период с 1993 по 2003 годы было приватизировано 96414 государственных предприятий, в том числе 16701 предприятий федеральной формы собственности, или 17,32% от общего числа приватизированных предприятий. При этом в 1993-1994 годах было приватизировано 71829 предприятий (соответственно 49924 и 21905), что составляло 74,5% от общего количества предприятий, приватизированных в 1993-2003 годах.

Согласно отчету Госкомимущества России за 1996 год, в результате выполнения Государственной программы приватизации по состоянию на 1 января 1997 года общее число приватизированных предприятий достигло 126793. В 1999 году в государственной собственности находилось 150 тыс. предприятий, Российская Федерация являлась участником (акционером) в 3896 хозяйственных товариществах и обществах, в 2500 акционерных обществах, представляющих базовые отрасли народного хозяйства, доля государства превышала 25% уставного капитала. Кроме того, в отношении 580 акционерных обществ использовалось специальное право на участие Российской Федерации в их управлении («золотая акция»).

Источник

|

| |

| |

| Shedrin | Дата: Среда, 27.07.2016, 11:35 | Сообщение # 6 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

|

Проект печати.

|

| |

| |

| Shedrin | Дата: Четверг, 04.08.2016, 10:48 | Сообщение # 7 |

Администратор

Группа: Злобный клоун

Сообщений: 3263

Статус: Offline

| АКЦИОНЕРНЫЙ ИНВЕСТИЦИОННЫЙ ФОНД

Акционерный инвестиционный фонд (АИФ) — это открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Законом «Об инвестиционных фондах» от 29.11.2001 г. (ст. 2).

Другими словами, акционерный инвестиционный фонд — это любое акционерное общество открытого типа, основным видом деятельности которого являются выпуск акций с целью мобилизации денежных средств инвесторов и их вложения от имени фонда в ценные бумаги других эмитентов и на банковские счета. АИФ не вправе осуществлять иные виды предпринимательской деятельности. Банки и страховые компании не могут являться инвестиционными фондами.

В отличие от ПИФ, инвестиционные фонды являются юридическими лицами и регистрируются в виде открытых акционерных обществ. АИФ вправе осуществлять свою деятельность только на основании специального разрешения — лицензии.

Инвестиционные фонды бывают трех типов: открытые, закрытые и чековые. Открытый фонд эмитирует ценные бумаги с обязательством их обратного выкупа; закрытый фонд такого обязательства не дает; чековый фонд — это специализированный фонд, совершающий операции с приватизационными чеками. Согласно Указу Президента РФ от 23.02.1998 г. № 193 «О дальнейшем развитии деятельности инвестиционных фондов» чековые фонды должны были преобразоваться либо в ПИФ, либо в инвестиционные фонды, либо остаться открытыми акционерными обществами и устранить из своих названий слова «чековый инвестиционный фонд».

Из 691 чекового инвестиционного фонда (ЧИФ), входящего в реестр Госкомимущества, 478 преобразовано: «Первый ваучерный», «Защита» и другие преобразованы в акционерные инвестиционные фонды; «ЛУКойл» и «Альфа-капитал» — в ПИФ. Лицензии профессиональных участников рынка ценных бумаг получил 41 ЧИФ, остальные 434 ЧИФ заявили об отказе от инвестиционной деятельности и стали называться просто акционерными обществами. В настоящее время в базе данных ФКЦБ содержатся списки 597 преобразованных ЧИФ.

Как уже отмечалось выше, исключительным видом деятельности инвестиционного фонда являются выпуск своих собственных акций и их продажа всем желающим, включая население, и одновременно вкладывание собственных и привлеченных средств в ценные бумаги других эмитентов. Приобретая акции фонда, инвесторы становятся его совладельцами и разделяют в полном объеме весь риск от финансовых операций, осуществляемых фондом. Успешность таких операций отражается и изменении текущей цены акций фонда. На момент учреждения инвестиционного фонда его уставный капитал должен быть полностью распределен между учредителями фонда.

Имущество АИФ подразделяется на имущество, предназначенное для инвестирования (инвестиционные резервы), и имущество, предназначенное для обеспечения деятельности его органов управления и иных органов АИФ, в соответствии с уставом. Инвестиционные резервы должны быть переданы в доверительное управление управляющей компании.

Инвестиционный фонд заключает договор с управляющим (трастовой компанией, имеющей лицензию) об управлении фондом. Инвестиционный фонд обязан заключить с депозитарием депозитарный договор. Депозитарий не может быть гарантом, кредитором и управляющим инвестиционного фонда. Депозитарий осуществляет и контролирует операции с ценными бумагами инвестиционного фонда с учетом требований депозитарного договора, включая ограничения на обмен, приобретение и продажу ценных бумаг.

Инвестиционный фонд не вправе, например, приобретать голосующие акции любого акционерного общества в случае, если после их приобретения аффилированной группе инвестиционного фонда будет принадлежать более 10% голосующих акций этого общества; направлять более 5% своего капитала на приобретение ценных бумаг одного эмитента, а также приобретать более 10% ценных бумаг одного эмитента по номинальной стоимости. Инвестиционный фонд не имеет права привлекать заемные средства в случае, если совокупный объем задолженности, подлежащей погашению, превысит 10% рыночной стоимости чистых активов инвестиционного фонда на дату подписания кредитного оглашения (срок займа не может превышать трех месяцев без права пролонгации); выпускать долговые обязательства; совершать залоговые сделки; осуществлять деятельность в качестве представителей, посредников, продавцов объектов приватизации; приобретать и иметь в своих активах акции других инвестиционных фондов.

Обязательным условием деятельности инвестиционного фонда является наличие в его штате инвестиционного консультанта — специалиста по работе с ценными бумагами.

Деятельность инвестиционных фондов регламентируется Положением об инвестиционных фондах, утвержденным Указом Президента РФ от 7.09.1992 г. № 1186, Указом Президента РФ от 23.02.1998 г. №193 «О дальнейшем развитии инвестиционных фондов», а также Законом РФ от 29.11.2001 г. №156-ФЗ «Об инвестиционных фондах» и различными постановлениями Федеральной комиссии по рынку ценных бумаг.

К услугам инвестиционных фондов прибегают инвесторы, которые: не интересуются анализом ценных бумаг; не имеют времени для создания и управления собственными портфелями; не желают платить инве-стиционному консультанту.

- Преимуществами инвестиционных фондов по сравнению с другими финансовыми институтами являются следующие:

- профессиональное управление фондами — каждый фонд стремится назначить специалиста с высокой квалификацией в области торговли ценными бумагами, который будет эффективно управлять его портфелем;

- диверсификация — распределение инвестиций на большое число ценных бумаг — в портфель фонда включены бумаги различных видов и эмитентов;

- возможность инвестировать незначительные суммы — инвестиционные фонды позволяют своим вкладчикам осуществлять взносы незначительных сумм, а в некоторых фондах минимум инвестиций не определяют;

- автоматическое реинвестирование;

- возможность замены акций одного инвестиционного фонда акциями другого — подобная замена разрешена, когда несколько фондов объединены под общим управлением и образуют «семью фондов»;

- высокая ликвидность акций — владел ьцы акций открытых фондов могут превратить их в деньги, когда сочтут это необходимым;

- легкость отслеживания движения инвестиций.

|

| |

| |

|